채권 투자와 채권형 주식 후보의 특징에 대해

채권은 회사가 파산하지 않는 한 원금과 이자를 보장합니다. 주식의 배당금도 채권 이자처럼 지급되지만 주가는 매일매일 변합니다. 주식도 채권처럼 원금을 보장하면서 자산 증가를 반영한다면 최고의 투자 대상이 됩니다. 채권 투자와 채권형 주식 어떤 차이를 보일까 알아보았습니다.

워런 버핏은 "나는 항항 채권형 주식에만 투자한다"라고 말하고 다녔습니다. 앞에서 버핏의 투자법은 고 ROE를 유지하는 기업이라고 했는데 이번에는 채권형 주식이라니 뭐가 다른가 알아보겠습니다.

광고

채권 투자와 채권형 주식

채권 투자와 같이 배당금이 많으면 '채권형 주식'이라 생각할 수 있지만 그렇게 간단하지는 않습니다. 버핏은 배당보다는 기업이 재투자하는 것을 선호합니다. 이유는 기업의 ROE(자기 자본 수익률)가 높으니 본 사업에 투자하는 것이 더 효율적이라 생각하기 때문입니다. 만약 배당을 한다면 현금 배당보다 자사주 매입 후 소각을 선호합니다. 이유는 현금 배당에는 세금 때문에 유용할 수 있는 현금이 줄지만 자사주 매입 후 소각은 세금만큼 주식의 자산가치를 올릴 수 있기 때문입니다.

채권 투자는 회사가 파산하지 않으면 은행 예금처럼 산술적으로 증가하는 그래프를 그립니다. 일반적인 주가는 실적의 등락에 따라 급등과 급락을 반복합니다. 경기 민감주의 경우 몇 배 상승하기도 하고 반토박 이상 깨지기도 합니다.

이에 반해 채권형 주식은 일단 경기 민감주와 같은 급등락을 없어야 합니다. 주가의 급등락이 없다는 것은 기업의 실적의 급등락이 없다는 것을 의미합니다. 결국 미래의 이익이 꾸준하여 주가의 변동성이 심하지 않은 기업을 의미합니다.

광고

채권형 주식의 특징

버핏이 자주 언급하는 코카콜라 같은 회사가 좋은 예가 될 듯합니다. 과거 코카콜라 판매량은 경기 흐름에 큰 영향을 받지 않았으므로 미래의 경기 흐름을 예상해도 큰 변동성이 나타나지 않을 것이라 예상할 수 있습니다. 이처럼 미래 예측이 어렵지 않은 기업이 후보입니다. 인공지능 서비스를 제공하는 회사의 경우 당장 매출도 없지만 미래 어느 기업이 인공지능 시장을 지배할지 아직 윤곽이 드러나지 않기 때문에 후보가 될 수 없습니다.

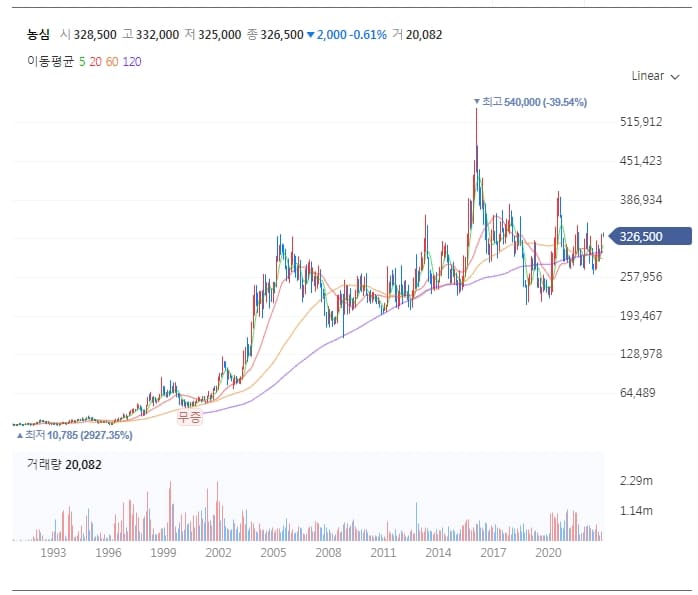

이런 기준으로 채권형 주식의 특징을 알아보면 기본적으로 경기민감주나 경기 순환주는 후보에 등록할 수 없습니다. 대표적인 채권형 주식 후보는 경기에 민감하지 않은 업종으로 대표적인 음식료업과 제지업 등과 같은 소비주를 들 수 있습니다. 농심, 롯데제과, cj제일제당, LG생활건강 등이 이에 속할 수 있습니다.

광고

다음은 비즈니스 모델이 이해하기 쉬운 기업입니다. 사업모델이 이해하기 쉽다는 것은 미래를 예측하기 어렵지 않고, 스스로 이해할 수 있는 기업이 됩니다. 다른 포스트에서 살펴보았던 인공지능, 바이오 기업의 이해를 위해서는 많은 공부가 필요하지만 일상생활에서 사용하는 제품, 서비스 그리고 누구나 사용하고 있는 제품, 초등학생도 이해하는 서비스 등은 공부보다 경험으로 알 수 있습니다. 이런 업종이 채권형 주식 후보입니다. 한 때 블록체인 기술로 만든 암호화폐, 코인 투자 열풍이 일었지만 정확히 이해하고 투자한 사람은 몇이나 될까 싶습니다. 이처럼 잘 알지 못하는 투자는 가치투자, 채권형 투자가 될 수 없습니다.

본인이 익숙한 업종은 채권형 투자가 될 수 있습니다. 경기 민감주는 아니지만 보통 사람은 이해가 어려운 사업이라도 본인이 종사하고 있고, 본인이 활동하고 있어 비즈니스 모델을 잘 이해하는 업종이라면 상황이 달라집니다. 어쩌면 남들보다 더 좋은 투자 기회를 잡은 것일 수 있습니다.

업황을 잘 알고 있으면 주가가 하락할 때도 잘 버틸 수 있고, 더 살 수도 있으니 본인에게 익숙한 업종, 기업은 달리 평가해야 합니다.

진짜 지표는 미래의 ROE

광고

미래를 정확히 맞출 수는 없습니다. 세상에 늘린 수많은 데이터를 종합해서 스스로 최선의 선택을 하는 것이 투자이고 미래 전망입니다. 미래를 알려면 과거를 봐야 합니다. 세상에 없던 완전히 새로운 것은 없다고 하였습니다. 과거 신뢰가 깊었던 사람이 미래에도 신뢰를 지킬 가능성이 높지 과거 배신자, 사기꾼이 앞으로 잘하겠다고 하면 신뢰하지 않듯이 기업의 이익도 마찬가지입니다. 과거 꾸준히 높은 ROE를 유지한 기업이 미래에도 높은 ROE를 유지할 확률이 높다고 봅니다.

그래서 버핏은 기업을 평가할 때 과거 10년 치 사업보고서를 다 본다고 합니다. 과거부터 준비한 사업이 연속성 있게 꾸준히 발전해 왔는가. 과거부터 꾸준히 수익률을 향상해 왔는가를 살펴봅니다.

버핏이 생각하는 기업은 해가 갈수록 수익률 낮은 사업은 정리하고 수익률 높은 사업에 집중하며 새로운 사업 역시 수익률 높은 사업만 추가하여 10년 평균 ROE 10% 였다면 5년 평균 ROE는 12% 3년 평균 ROE는 13%인 것처럼 실적이 개선되는 기업을 선호하며 이렇게 ROE를 꾸준히 성장시킨 기업의 미래 ROE 10% 이상으로 유지할 수 있다고 보는 것입니다.

미래를 정확이 예측할 수 없으니 과거 데이터를 최대한 활용하고 보수적으로 결정 내려야 합니다. 같은 업종 내 경쟁사를 비교 분석할 때 기간을 길게 하여, 변동성이 적으면서 평균 ROE가 높은 기업이 채권형 주식 후보가 됩니다.

다음에는 후보로 등록된 주식의 아전 마진에 대해 알아보겠습니다.

'주식투자 기본상식' 카테고리의 다른 글

| BDI (Baltic Dry Index, 발틱운임지수) 확인하는 곳, 해운업종 주가 움직임의 기본 (6) | 2022.12.24 |

|---|---|

| 키움증권 영웅문4 시간외 상한가 종목 검색 방법 (3) | 2022.12.08 |

| 워런 버핏 투자법의 핵심 _ 돈을 잃지 않는 지표 ROE (3) | 2022.12.03 |

| 조건 검색 후 종목선정 시 플러스 항목 (4) | 2022.11.28 |

| 조건 검색 후 선택위한 종목선정 나에게 물어봐 (2) | 2022.11.27 |

댓글